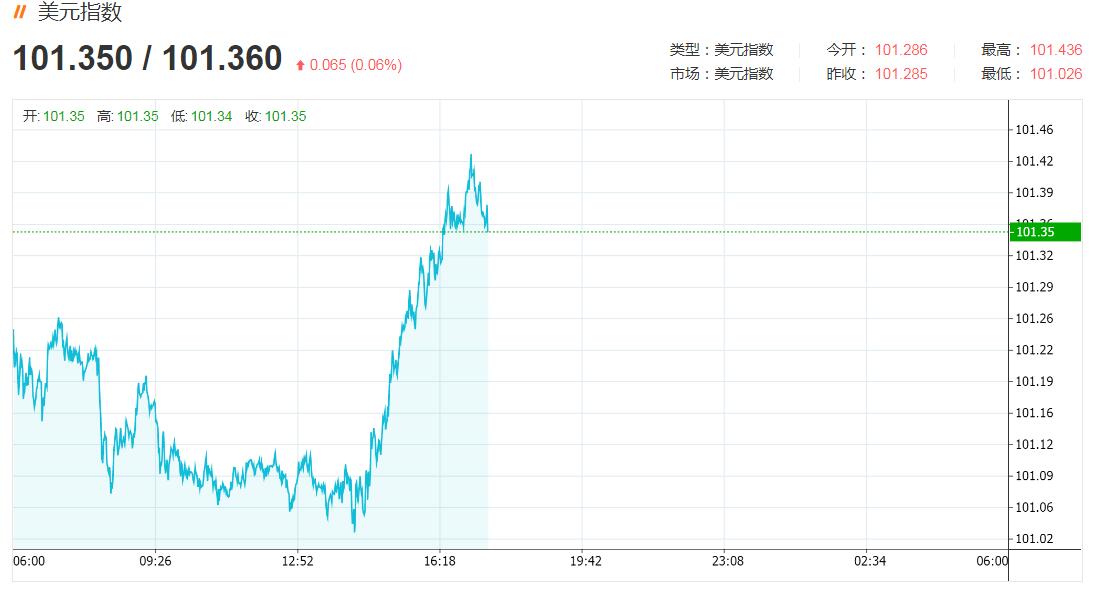

周四(5月4日)欧市盘中,美元指数已经彻底了拜托了亚盘的萎靡状态,目前已经上涨至日内高点101.436,周四晚些时候,投资者将迎来欧洲央行利率决议,预计将引发市场大行情。

Fed升息周期进入尾声,年内降息预期激增,美元暴跌,美元指数逼近年内低点100.80一线;美国债

务上限问题悬而未决,进一步施压美元;美元指数走势预测。

FED降息预期激增,美元暴跌

隔夜,美国联准会(即美联储/FED)一如预期升息一码(25个基点)至5.00%~5.25%,但政策声

明删除了3月会议上有关“委员会预计一些额外的政策紧缩或许是合适的”措辞,同时暗示联准会正不断逼近暂停升息,未来的利率决议将取决于数据。

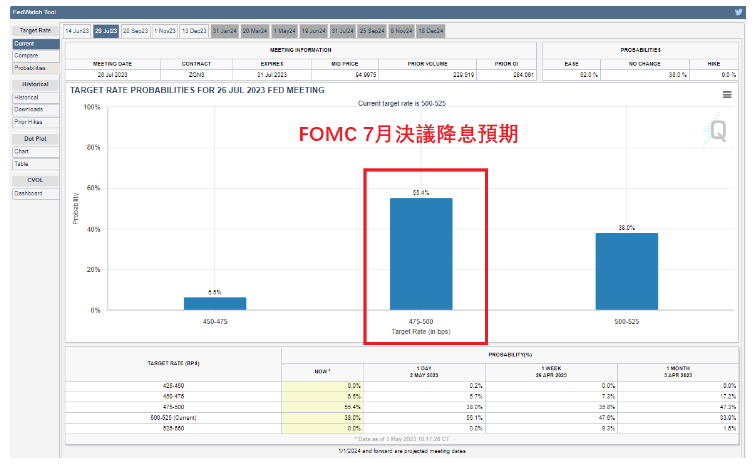

虽然美国联准会主席鲍威尔(Jerome Powell)在随后的新闻发布会上重申年内不大可能降息,但截

至撰稿,CME美联储观察工具(FedWatch Tool)显示市场押注美国联准会最快可能会在7月会

议降息一码。

与此同时,联邦基金期货12月合约的隐含利率为4.345%,从周初的4.69%大幅回落,暗示市场进一步加大Fed降息的押注。

美国债务违约威胁持续,美元进一步承压

从4月底美国财政部长耶伦(Janet Yellen)首次就债务违约风险发出警告以来,债务违约风险就牵

动着市场的神经,而民主党执政的美国白宫尚未与众议院共和党人就提高债务上限达成一致。

虽然众议院投票赞成了共和党提出的一项在大幅削减开支的同时提高国家借贷上限的法案,但白宫

方面直言该法案不大可能在参议院获得通过,同时要求国会需“干净利落”、没有任何附加条件的提高债务上限。

正如耶伦所言,如果美国政府不能提高债务上限,那么美国最快6月1日就会面临债务讳约的威胁。

民主党和共和党的分歧持续,若债务违约困境成真,美股和美国经济无疑首先面临冲击。此背景

下,美国经济衰退担忧情绪加剧,美元进一步承压。短期而言,若美国债务违约风险持续,美元料

持续面临下行风险。

除了债务违约的风险,本周市场还将迎来欧洲央行(ECB)最新的利率决议以及周五压轴登场的美

国非农就业报告。欧元占美元指数的权重为57.6%,欧洲央行利率决议释放任何令市场感到意外的信号都可能引发美元指数的剧烈波动。因此,密切关注上述重磅风险对市场及美元指数走势带来的影响。

北京时间周四20:15,欧洲央行将公布利率决议;市场预估欧洲央行周四将加息25个基点,虽然也可能加息50个基点,但机率较低。

北京时间周四20:45,欧洲央行行长拉加德将召开货币政策新闻发布会。

汇丰经济学家Fabio Balboni认为,欧洲央行5月4日将再次加息,加息幅度为25个基点,原因是执委们越来越意识到此前加息的滞后影响。

知名财经网站Forexlive表示,本周欧元区CPI数据再次确认了欧洲央行本周将加息25个基点:欧元区总体年度通胀率略有上升,但核心通胀率在4月份略有放缓。

大华银行经济学家Lee Sue Ann表示,预计欧洲央行将在5月的会议上加息25个基点,因为该行愿意扑灭银行业的困境之火,而且最新预测证实,欧洲央行可能并不认为抗通胀斗争已经结束。从长远来看,欧洲央行25个基点的加息幅度将是谨慎的。

美国银行表示:“我们仍预计欧洲央行本周将加息50个基点。”美国银行还预计,欧洲央行还将强调对数据的依赖,并再次发出明确信号,表明他们需要持续降低核心通胀率,才能暂停加息周期。

欧洲央行自去年7月以来已将利率上调350个基点,希望能阻止通胀失控。

美元指数走势分析:年内低点近在咫尺

从4小时图上看,美元指数(简称美指,DXY)从周初录得的高位102.40暴跌超1.3%,正不断接近

年内低点100.80一线,有效跌破100.80则打开更大的下行空间。反之,若反弹回升,短期阳力聚住101.55附近。

美元指数走势VS联邦基金期货12月合约:4小时图