什么是波浪理论?

波浪理论又称“艾略特波浪理论”,是由美国证券分析家R.N.Elliott(拉尔夫·纳尔逊·艾略特)所发明的一种证券分析理论方法。1934年至1938年间,艾略特在其担任股市通讯编辑的朋友柯林斯的帮助下,完成并出版了他的《波浪理论》。1939年,艾略特在《金融世界》杂志上发表了12篇精心制作的文章来宣传他的理论。1948年艾略特去世之後,很多研究人员为艾略特波浪理论的建立和发展做出了贡献。他们在总结艾略特等人研究成果的基础之上,逐步完善了波浪理论。这种理论认为市场走势不断重复一种模式,每一周期由5个上升浪和3个下跌浪组成。

波浪理论具体含义

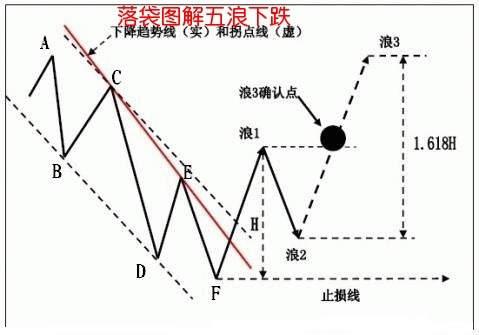

艾略特提出一套相关的市场分析理论,精炼出市场的13种形态(Patte·rn)或波浪(Waves),在市场上这些型态重复出现,但是出现的时间间隔及幅度大小并不一定具有再现性。而后他又发现了这些呈结构性型态之图形可以连接起来形成同样型态的更大图形。这样提出了一系列权威性的演绎法则用来解释市场的行为,并特别强调波动原理的预测价值,这就是久负盛名的艾略特波浪理论。艾略特波浪理论(Elliott Wave Theory)是股票技术分析的一种理论。认为市场走势不断重复一种模式,每一周期由5个上升浪和3个下跌浪组成。艾略特波浪理论将不同规模的趋势分成九大类,最长的超大循环波(grand supercycle) 是横跨200年的超大型周期,而次微波(subminuette)则只覆盖数小时之内的走势。但无论趋势的规模如何,每一周期由8个波浪构成这一点是不变的。

这个理论的前提是:股价随主趋势而行时,依五波的顺序波动,逆主趋势而行时,则依三波的顺序波动。长波可以持续100年以上,次波的期间相当短暂。